В современном бизнесе и финансовом анализе ликвидность компании играет важнейшую роль. Это один из ключевых индикаторов её финансовой устойчивости, способности исполнять свои обязательства в краткосрочной перспективе. Компании, которые не способны своевременно расплачиваться с долгами, рискуют столкнуться с рядом проблем, включая потерю доверия инвесторов и партнёров, а также возможность банкротства. В этой статье подробно рассмотрим, что такое ликвидность, какие существуют виды коэффициентов ликвидности и как правильно анализировать их для оценки финансовой ситуации компании.

Что такое ликвидность?

Ликвидность — это способность компании быстро и без потерь превращать свои активы в деньги для выполнения финансовых обязательств. Простыми словами, ликвидность показывает, насколько быстро организация может расплатиться с долгами, если они возникнут. Примером ликвидных активов являются деньги и ценные бумаги, которые можно продать в краткосрочной перспективе с минимальными затратами. В свою очередь, менее ликвидные активы — это недвижимость или оборудование, которые требуют больше времени для продажи и могут понести убытки при быстрой реализации.

Ликвидность важна для любой компании, поскольку она определяет её способность покрывать текущие обязательства. Оценка ликвидности помогает понять, насколько безопасно вложения в компанию, и является основой для принятия бизнес-решений.

Виды ликвидности

Ликвидность можно разделить на несколько типов в зависимости от того, какой аспект финансовой деятельности компании мы оцениваем. Рассмотрим основные виды ликвидности:

1. Ликвидность баланса

Этот вид ликвидности оценивает, насколько активы компании могут быть преобразованы в деньги для погашения её краткосрочных обязательств. Ликвидность баланса характеризуется отношением краткосрочных активов (которые можно быстро превратить в деньги) к краткосрочным обязательствам.

2. Ликвидность активов

Здесь речь идет о способности различных видов активов быть превращёнными в денежные средства. Например, денежные средства и дебиторская задолженность считаются высоколиквидными, а недвижимость или оборудование — низколиквидными.

3. Коэффициенты ликвидности

Для анализа ликвидности часто используются различные коэффициенты, которые показывают, насколько эффективно компания управляет своими активами и обязательствами. Рассмотрим их подробнее.

Коэффициенты ликвидности: виды и их расчёт

Коэффициенты ликвидности служат инструментами для анализа способности компании выполнять свои обязательства в ближайшей перспективе. Рассмотрим наиболее часто используемые коэффициенты.

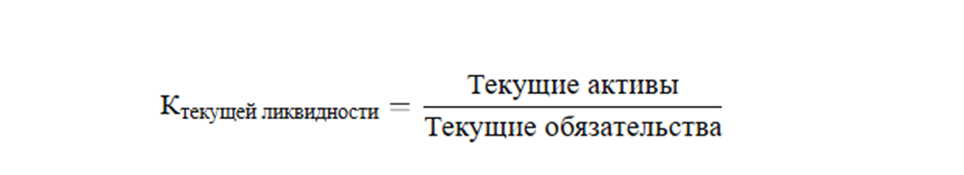

1. Коэффициент текущей ликвидности

Этот коэффициент показывает, насколько хорошо компания может покрыть свои краткосрочные обязательства за счёт всех текущих активов. Он рассчитывается по следующей формуле:

Показатель 1 или выше означает, что компания способна покрыть свои краткосрочные долги. Если коэффициент значительно ниже 1, это может свидетельствовать о нехватке средств для погашения обязательств.

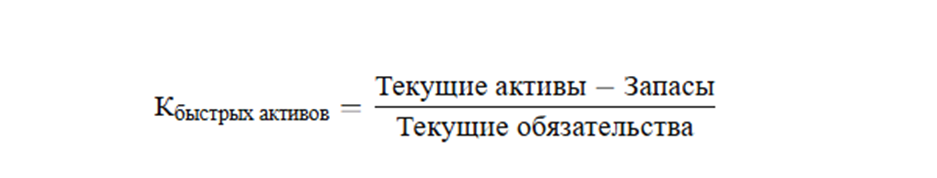

2. Коэффициент быстрых активов

Этот коэффициент рассчитывается для более точной оценки ликвидности, исключая запасы, которые могут не быть реализованы в краткосрочной перспективе. Он вычисляется по формуле:

Он даёт более точное представление о реальной ликвидности компании, поскольку запасы не всегда могут быть быстро проданы.

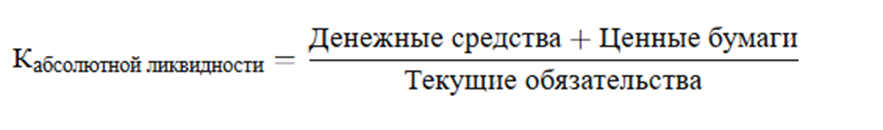

3. Коэффициент абсолютной ликвидности

Этот коэффициент ещё более строгий, поскольку учитывает только самые ликвидные активы, такие как деньги и ценные бумаги, которые можно быстро продать. Его формула выглядит следующим образом:

Коэффициент абсолютной ликвидности позволяет понять, есть ли у компании достаточно средств для немедленного погашения долгов.

4. Коэффициент маневренности

Этот показатель используется для оценки финансовой гибкости компании и её способности к маневрированию в сложных ситуациях. Он рассчитывается как отношение чистого оборотного капитала (разница между текущими активами и текущими обязательствами) к общей сумме активов.

Анализ ликвидности: как правильно оценить?

Анализ ликвидности требует комплексного подхода, который включает в себя не только расчёт коэффициентов ликвидности, но и более глубокую оценку финансового состояния компании. Рассмотрим, как можно анализировать ликвидность на основе различных данных.

1. Мониторинг изменений ликвидности

Важно отслеживать динамику изменения коэффициентов ликвидности. Если коэффициенты текущей ликвидности или быстрого реагирования уменьшаются, это может свидетельствовать о снижении способности компании к погашению долгов.

2. Сравнение с отраслевыми стандартами

При оценке ликвидности важно учитывать специфику отрасли. Например, для розничных компаний более высокие коэффициенты ликвидности могут быть нормой, чем для компаний, работающих в секторе долгосрочных инвестиционных проектов.

3. Оценка структуры активов

Чтобы лучше понять, почему изменяются коэффициенты ликвидности, необходимо анализировать структуру активов компании. Если значительная часть активов — это долгосрочные инвестиции или нематериальные активы, это может снизить ликвидность компании.

4. Прогнозирование ликвидности

Прогнозирование ликвидности позволяет оценить способность компании поддерживать её финансовую устойчивость в будущем. Для этого используются различные финансовые модели, учитывающие сезонные колебания продаж, изменение рыночных условий и внутренние финансовые стратегий.

Влияние ликвидности на финансовую устойчивость

Ликвидность напрямую влияет на финансовую устойчивость компании. Недостаток ликвидных средств может привести к затруднениям в обслуживании долгов, невыполнению обязательств перед кредиторами, а в крайнем случае — к банкротству.

Важно понимать, что высокая ликвидность — не всегда хорошо. Например, компания, которая держит слишком много ликвидных активов, может упустить выгодные инвестиционные возможности, так как её капитал не работает на рост. С другой стороны, низкая ликвидность может привести к финансовым кризисам.

Заключение

Оценка ликвидности является неотъемлемой частью финансового анализа любой компании. Важно не только рассчитывать коэффициенты ликвидности, но и проводить всесторонний анализ структуры активов, сравнивая данные с отраслевыми стандартами и отслеживая изменения ликвидности с течением времени. Хорошо сбалансированная ликвидность позволяет компании уверенно выполнять свои обязательства и эффективно реагировать на изменения рыночных условий.